Blog

TAXE FONCIÈRE HLM : LA FACTURATION INDUMENT IMPOSÉE AUX LOCATAIRES

Une pratique illégale qui perdure depuis des décennies dans le secteur du logement social français, causant un

préjudice financier considérable aux ménages les plus modestes.

I. LE CADRE LEGAL : UNE INTERDICTION FORMELLE DE LA TAXE FONCIERE

La question de la taxe foncière dans le logement social français révèle un scandale d’ampleur nationale qui

perdure depuis plusieurs décennies. Au cœur de cette problématique se trouve une pratique illégale : la

facturation de tout ou partie de la taxe foncière aux locataires d’HLM par leurs bailleurs sociaux.

La loi française est pourtant formelle sur ce point. Il est strictement interdit à un propriétaire ou à un bailleur

d’exiger de la part d’un locataire le paiement complet de la taxe foncière. Cette interdiction s’applique également

aux sociétés d’HLM, qui ne peuvent pas faire peser cette charge fiscale sur les loyers ou la refacturer

directement aux locataires.

Article 1400 du Code Général des Impôts : La taxe foncière sur les propriétés bâties est due par le propriétaire des biens

immobiliers au 1er janvier de l’année d’imposition. Cette obligation fiscale ne peut être transférée contractuellement au

locataire dans le cadre d’un bail d’habitation.

Cette règle fondamentale découle du principe selon lequel la taxe foncière rémunère les services publics

locaux dont bénéficie la propriété immobilière. Le propriétaire, en tant que détenteur du bien, est le seul

redevable légal de cet impôt local. Les clauses contractuelles contraires, même acceptées par le locataire, sont

considérées comme nulles et non avenues.

LES EXCEPTIONS LIMITEES

Il existe toutefois une exception notable à cette règle générale : la taxe d’enlèvement des ordures ménagères

(TEOM), qui constitue une partie de la taxe foncière. Cette taxe peut légalement être récupérée auprès du

locataire au titre des charges locatives récupérables, car elle correspond à un service directement consommé par

l’occupant du logement.

Cependant, cette exception fait l’objet d’abus fréquents. De nombreuses sociétés d’HLM ont tendance à

élargir abusivement cette possibilité de récupération à d’autres composantes de la taxe foncière, créant ainsi une

confusion volontaire ou involontaire dans l’application de la réglementation.

II. L’AMPLEUR DU PROBLEME : 2,5 MILLIARDS D’EUROS D’ENJEU

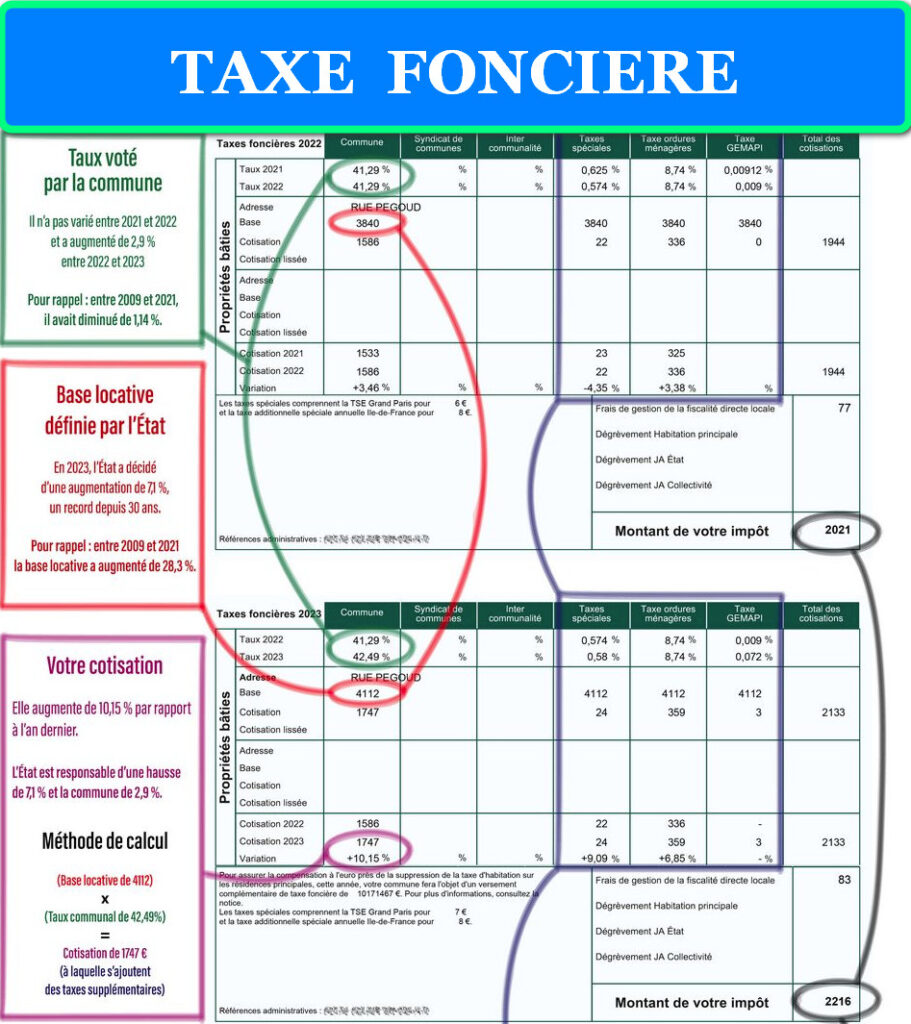

L’impact financier de la taxe foncière sur le secteur HLM est considérable. Selon les données de l’Union

sociale pour l’habitat, la taxe foncière sur les propriétés bâties acquittée par les organismes HLM représente près

de 2,5 milliards d’euros annuellement, soit l’équivalent de plus de 10% des loyers perçus.

Chiffres clés :

2,5 milliards d’euros : montant annuel de la TFPB payée par les organismes HLM

Plus de 10% des loyers : proportion que représente cette charge

3ème poste de dépense pour les bailleurs sociaux, après l’annuité de la dette et les charges de

personnel

Près de 20 000 euros par logement : équivalent de l’exonération de long terme

Cette charge fiscale considérable constitue, pour la majorité des organismes HLM, le troisième poste de

dépense après l’annuité de la dette et les charges de personnel. Sans les mécanismes d’allègements fiscaux

existants, cette charge serait près de 50% plus élevée, rendant l’équilibre économique de nombreuses opérations

de logement social encore plus précaire.

Vidéo explicative : Qui paie la taxe foncière, Propriétaire ou Locataire ?

LES PRATIQUES ABUSIVES CONSTATEES

Malgré l’interdiction légale, de nombreuses sociétés d’HLM ont développé des stratégies pour répercuter

tout ou partie de la taxe foncière sur leurs locataires. Ces pratiques prennent diverses formes :

1. Intégration dans les charges : Certains bailleurs intègrent des éléments de taxe foncière dans les

charges récupérables, au-delà de la seule TEOM autorisée.

2. Majoration des loyers : D’autres répercutent indirectement cette charge par une majoration des

loyers lors des révisions annuelles.

3. Facturation directe : Dans les cas les plus flagrants, la taxe foncière est directement facturée aux

locataires, en violation totale de la législation.

4. Clauses contractuelles abusives : Insertion de clauses dans les baux tentant de transférer cette

obligation fiscale au locataire.

III. L’HISTORIQUE DU SCANDALE : TRENTE ANS DE DENI DE JUSTICE

Le scandale de la taxe foncière HLM trouve ses racines dans les années 1970, avec la fixation des valeurs

locatives cadastrales qui servent de base au calcul de tous les impôts locaux. Ces valeurs, établies en 1970 pour

les logements antérieurs ou à la date de construction pour les ultérieurs, considéraient les HLM comme des

habitations de grand standing.

LA SURESTIMATION HISTORIQUE DES VALEURS LOCATIVES

Cette situation anachronique a créé un décalage majeur entre la réalité du marché locatif et les bases fiscales

utilisées. Les HLM, qui étaient effectivement considérés comme des logements de qualité en 1970, ont vu leur

standing relatif diminuer au fil des décennies, notamment en raison de leur dégradation progressive et de

l’évolution des standards de confort.

Conscients de cette obsolescence, les offices publics d’HLM ont demandé, dès le début des années 1990, la

révision de ces valeurs auprès de l’administration fiscale. Cependant, ces demandes légitimes se sont heurtées à

un mur administratif et politique.

Chronologie du déni :

1990 : Première vague de demandes de révision par les offices HLM

1990-1999 : Report systématique en attente d’une réforme générale

1999 : Abandon définitif de la réforme, levée de l’ordre par Dominique Strauss-Kahn

1999-2024 : Traitement au cas par cas, inégalités persistantes

LES INSTRUCTIONS GOUVERNEMENTALES ILLEGALES

Selon les révélations de la Confédération Syndicale des Familles (CSF) et de la Confédération Nationale du

Logement (CNL), il existe des preuves que les ministres successifs de l’Économie et des Finances ont

« verbalement » demandé à leur administration de rejeter systématiquement toutes les demandes de révision.

Cette politique de refus systématique constitue, selon Aminata Koné de la CSF, un « déni de justice par

rapport à l’égalité de traitement des citoyens ». Elle souligne qu’il est « inadmissible que dans un État de droit,

l’État lui-même soit à l’origine » d’une telle situation.

IV. LES MECANISMES FISCAUX ET LEURS DETOURNEMENTS

Le système fiscal français prévoit plusieurs mécanismes d’allègement pour les logements sociaux,

notamment des exonérations de longue durée et des abattements spécifiques. Ces dispositifs, destinés à soutenir

l’économie du logement social, font paradoxalement l’objet de détournements.

LES EXONERATIONS DE LONGUE DUREE

Les constructions de logements sociaux bénéficient d’une exonération de taxe foncière pendant 15 ans (ou

20 ans sous certaines conditions de performance énergétique) à compter de l’année qui suit leur achèvement.

Cette exonération représente une aide déterminante pour les équilibres d’opération, équivalant à une subvention

de près de 20 000 euros par logement.

Cependant, ces exonérations créent un effet de seuil problématique. À l’expiration de la période

d’exonération, les organismes HLM voient leur charge fiscale exploser brutalement, les incitant parfois à

répercuter cette charge sur leurs locataires par des moyens détournés.

La Minute HLM : Qu’est-ce que l’abattement de la taxe foncière des propriétés bâties dans les QPV ?

L’ABATTEMENT EN QUARTIERS PRIORITAIRES

Les logements sociaux situés dans les quartiers prioritaires de la politique de la ville (QPV) bénéficient d’un

abattement de 30% sur la base d’imposition de la taxe foncière. Cet abattement, compensé partiellement par

l’État à hauteur de 40% depuis 2016, représente un enjeu financier important pour les collectivités locales.

Paradoxalement, certains organismes HLM profitent de ces abattements sans en faire bénéficier leurs

locataires, maintenant des niveaux de charges ou de loyers qui ne reflètent pas la réduction effective de leur

charge fiscale.

V. L’IMPACT SUR LES LOCATAIRES : UNE DOUBLE PEINE

Les locataires HLM subissent un double préjudice dans cette affaire. D’une part, ils paient indûment une

taxe qui ne leur incombe pas légalement. D’autre part, ils ne bénéficient pas des mécanismes de compensation et

de dégrèvement auxquels ils auraient droit.

LE CALVAIRE DES REMBOURSEMENTS

Lorsque des dégrèvements sont obtenus par les organismes HLM, souvent après de longues procédures

contentieuses, ces derniers ne redistribuent pas systématiquement aux locataires la part qui leur revient de droit.

Les locataires se retrouvent alors contraints de présenter des demandes spécifiques auprès de leurs bailleurs

pour la part relative à la TEOM, et auprès des centres des impôts pour les dégrèvements de taxe d’habitation.

Exemple concret : L’OPAC de Saône-et-Loire, qui gère 3 000 logements sociaux, a été remboursé de 250

000 francs (environ 38 000 euros) suite à une révision des valeurs locatives. Cela représente seulement 80

francs (12 euros) par foyer sur dix ans, mais ne tient pas compte de la taxe d’habitation, pourtant bien plus

importante.

Cette situation crée une inégalité flagrante entre les locataires selon que leur organisme HLM a entrepris ou

non les démarches de révision, et selon qu’il redistribue ou non les sommes récupérées.

Cité HLM : « Si on continue comme ça, il n’y aura plus de mixité mais que des gens aux revenus très faibles »

L’IGNORANCE DES DROITS

La majorité des locataires HLM ne sont pas informés de leurs droits en matière de taxe foncière. Cette

méconnaissance est entretenue par le silence des organismes bailleurs, qui ont parfois intérêt à maintenir le statu

quo pour préserver leurs équilibres financiers.

L’article 1507-II du Code Général des Impôts stipule pourtant clairement que « lorsque la valeur locative fait

l’objet de contestations au titre de la taxe foncière sur les propriétés bâties ou de la taxe d’habitation, les

décisions et jugements pris à l’égard de l’une de ces taxes produisent leurs effets à l’égard de l’autre ». Autrement

dit, une révision obtenue pour la taxe foncière devrait automatiquement bénéficier au locataire pour sa taxe

d’habitation.

VI. LES RESISTANCES DU SYSTEME

Plusieurs facteurs expliquent la persistance de ces pratiques illégales et l’absence de réaction systématique

des pouvoirs publics.

LES CONFLITS D’INTERETS STRUCTURELS

Il n’est pas rare que le dirigeant d’un office public d’HLM soit également élu de la collectivité locale qui

perçoit la taxe foncière. Cette situation de conflit d’intérêts évident explique en partie la réticence de certains

organismes à contester des valeurs locatives pourtant manifestement surévaluées.

De plus, tous les offices publics d’HLM n’ont pas formulé de demande de révision, certains redoutant une

diminution de leurs revenus locatifs dans un contexte où les équilibres financiers sont déjà précaires.

LA COMPLEXITE JURIDIQUE ET TECHNIQUE

La fiscalité du logement social présente une complexité technique considérable, rendue plus difficile encore

par une doctrine fiscale hétérogène. Cette complexité décourage de nombreux organismes et locataires

d’entreprendre les démarches nécessaires pour faire valoir leurs droits.

Les mécanismes d’abattements, d’exonérations et de dégrèvements s’articulent de manière complexe,

nécessitant une expertise juridique et fiscale que ne possèdent pas tous les acteurs du secteur.

VII. LES REFORMES NECESSAIRES ET LES SOLUTIONS

Face à l’ampleur du problème, plusieurs réformes structurelles s’imposent pour mettre fin à ces pratiques

illégales et rétablir l’équité fiscale dans le logement social.

LA REFORME DES VALEURS LOCATIVES

Une réforme profonde des valeurs locatives est annoncée pour 2026. Cette réforme, maintes fois reportée

depuis 1990, devrait permettre d’actualiser les bases fiscales en tenant compte de l’évolution réelle du marché

locatif et des caractéristiques des logements.

Cette réforme représente un enjeu majeur pour le secteur HLM, car elle pourrait considérablement réduire la

charge fiscale des logements sociaux les plus anciens, tout en rééquilibrant les bases entre les différents types de

logements.

LE RENFORCEMENT DES CONTROLES

Les pouvoirs publics doivent renforcer les contrôles sur les pratiques des organismes HLM en matière de

répercussion des charges fiscales. Des sanctions devraient être prévues pour les organismes qui persistent à

facturer indûment la taxe foncière à leurs locataires.

Propositions des associations :

Instructions claires du gouvernement aux offices HLM pour le remboursement systématique des trop-versés

Instructions aux centres des impôts pour l’examen automatique de tous les dossiers de dégrèvement

Mise en place d’un mécanisme de recours collectif pour les locataires lésés

Transparence obligatoire sur l’utilisation des dégrèvements obtenus

L’INFORMATION DES LOCATAIRES

Une campagne d’information massive doit être menée pour sensibiliser les locataires HLM à leurs droits.

Cette information devrait être obligatoirement délivrée lors de la signature du bail et lors de chaque révision des

charges.

Les organismes HLM devraient également être tenus de justifier précisément la composition des charges

récupérées auprès de leurs locataires, avec un détail explicite des éléments de taxe foncière éventuellement

inclus.

VIII. LES EXEMPLES DE BONNES PRATIQUES

Certains organismes HLM ont choisi de respecter la législation et d’accompagner leurs locataires dans la

défense de leurs droits fiscaux.

Le Modèle de l’OPHLM d’Avignon

François Duverlie, Directeur financier de l’OPHLM d’Avignon, témoigne d’une approche exemplaire. Son

organisme « a pris le problème à bras le corps et a assisté les locataires dans leurs démarches ». Résultat : une

baisse de 180 000 euros de la taxe foncière pour un parc de près de 6 000 logements, soit 300 euros par

logement, soulignant l’ampleur de la surévaluation initiale.

L’organisme a également reversé 450 000 euros au titre des dégrèvements sur une période de dix ans, « au

cas par cas à tous nos locataires ». Cette pratique démontre qu’il est possible de concilier équilibre financier et

respect des droits des locataires.

LES INITIATIVES ASSOCIATIVES

Les associations de locataires, notamment la CSF et la CNL, ont développé des outils d’accompagnement

juridique pour aider les locataires dans leurs démarches. Ces initiatives montrent l’importance de l’organisation

collective pour faire valoir des droits individuels.

CONCLUSION : VERS UNE JUSTICE FISCALE DANS LE LOGEMENT SOCIAL

Le scandale de la taxe foncière indûment facturée aux locataires HLM révèle les dysfonctionnements

profonds du système fiscal français appliqué au logement social. Cette situation, qui perdure depuis plus de

trente ans, constitue une violation flagrante des droits des locataires les plus modestes.

L’enjeu dépasse la simple question fiscale pour toucher aux principes fondamentaux de l’État de droit et de

la justice sociale. Comment accepter qu’une population déjà fragilisée par ses conditions de logement subisse en

plus un prélèvement fiscal illégal ?

La réforme annoncée des valeurs locatives pour 2026 offre une opportunité historique de corriger ces

injustices. Mais elle ne suffira pas si elle ne s’accompagne pas d’une refonte complète des pratiques et d’un

renforcement des contrôles.

Les organismes HLM doivent retrouver leur mission première de service public du logement, en privilégiant

l’intérêt de leurs locataires à leurs propres équilibres financiers à court terme. Les pouvoirs publics doivent

assumer leurs responsabilités en cessant de tolérer des pratiques qu’ils savent illégales.

Enfin, les locataires doivent être informés et accompagnés dans la défense de leurs droits. Car comme le

soulignent les associations, « l’affaire du contentieux HLM » n’aura trouvé son aboutissement total que lorsque « la

justice fiscale, élément essentiel de la justice sociale, sera rendue à tous les locataires HLM ».

Cette bataille pour la justice fiscale dans le logement social est emblématique des enjeux plus larges de notre

société : l’égalité devant l’impôt, la protection des plus vulnérables et le respect de l’État de droit. Elle mérite

toute l’attention des citoyens et de leurs représentants.